2016年中国传媒资本运作发展报告

来源:《西部学刊》

摘要:2016年,传媒业资本运作方式更为多元化,主要体现为:6家传媒类公司IPO上市融资,巨人网络成功私有化之后借壳世纪游轮在A股上市,各类新媒体基金成立,电影和游戏行业的跨境并购汹涌等。但是,商誉减值的隐忧需要高度关注。

关键词:传媒;资本运作;跨境并购;IPO;商誉减值

2016年,我国经济增速继续放缓、宏观经济疲软,IPO放开,监管力度加大以及二级市场剧烈震荡。但是,传媒业资本市场仍呈快速发展态势,相比于之前的年份,我国传媒业的资本运作方式更为丰富,主要有直接上市融资,海外上市公司从国外资本市场私有化并在国内上市,成立各类基金,引进战略投资者,定向增发融资,发行短期债券,跨境并购等方式。

一、传媒资本市场的外部环境有利有弊

(一)我国正处于消费升级的新时代,为传媒业的发展提供了良好的外部环境

首先,根据国家统计局数据显示,2016年,我国国内生产总值为744127亿元,同比增长6.7%;人均GDP为53816.56元,将近8000美元;全年全国居民人均可支配收入23821元,同比增长6.3%,其中,城镇居民人均可支配收入33616元,同比增长5.6%。根据西方发达国家文化产业的发展实践与经验,当某国的人均GDP超过5000美元时,该国的消费结构会出现根本性的升级,其主要表现是作为精神需求层面的文化消费和传媒消费的比重快速增加。

其次,中产阶层的形成,为传媒产业发展奠定了坚实的基础。根据瑞士信贷银行发布的《全球财富报告2015》显示,中国中产阶级人数达到1.09亿人,成为全球中产阶级人数最多的国家;《大西洋月刊》联合高盛全球投资研究所发布了一份 2015 年《中国消费者新消费阶层崛起》的报告:中国城市中产消费者的人数已经过亿,约有1.46亿,他们的人均年收入在11733美元。毫无疑问,中产阶层对于精神类产品有着更为强劲的需求,这必将助推精神类需求的进一步爆发。

(二)我国政策进一步支持传媒业发展

《中共中央关于制定国民经济和社会发展第十三个五年规划的建议》指出,到2020年文化产业的发展目标是成为国民经济的支柱性产业,文化产业的整体市场规模将超过一万亿元。为了顺利完成该目标,2016年国家出台了相应的“十三五”分规划及配套政策,文化传媒业的政策利好不断。

(三)IPO正常化,助推传媒类企业上市融资

在2015年7月份中断IPO之后,2015年11月份重启后,IPO市场正常化,2016年全年新股发行数量达到245只,仅次于2010年的347只和2011年的277只,而在A股历史上排名第三。中影股份、新华网、南方传媒等传媒类企业纷纷通过IPO上市融资。

(四)A股市场监管趋严,定增和并购大幅度降温

2016年,境内资本市场监管偏严格,表现为战略新兴板暂停推出、中概股回归和跨界并购不断受到垂询、“借壳新规”政策出台、A股宣告终止的并购交易和数量持续上升,这也使得传媒类上市公司的资本运作活动大大降低,尤其是各类跨界并购大幅度降温。

二、在IPO上市方面,电影和广电网络行业成为赢家

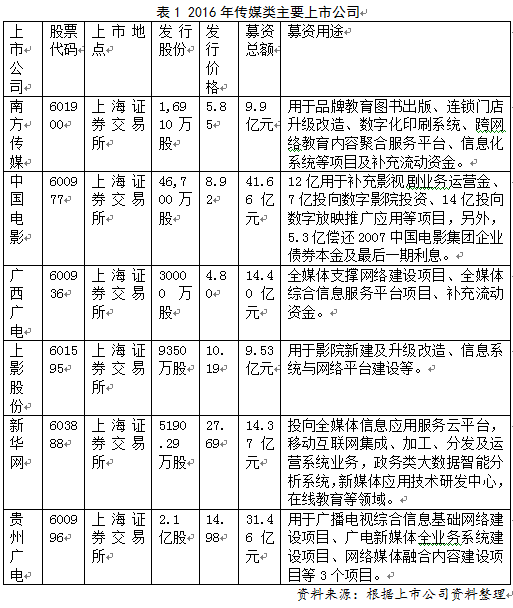

2016年,主要有南方传媒、中国电影、广西广电、上影股份、新华网和贵州广电等6家在上海证交所上市,广电网络和电影各占2家,其中南方传媒是猴年A股第一股,中国电影是目前中国娱乐业最大的IPO,目前为止广电网络行业的上市公司已经有10家,成为我国传媒类上市公司的重要组成部分。具体见表1。

在6家通过IPO上市的传媒类公司中,中影股份融资最多,超过41亿元。中影股份的上市之路颇多坎坷,这也直接影响了其发展速度,在万达院线和华谊兄弟上市之前,中影股份的总资产娱乐业排名第一,而万达院线和华谊兄弟上市之后,已经远远超过中影股份。2013年末,中影股份总资产为79.36亿元,华谊兄弟和万达院线分别为72.12亿元、34.52亿元,而到了2015年末,中影股份、华谊兄弟和万达院线的总资产分别为108.91亿元、178.28亿元和154.59亿元。相信中影股份的上市将在很大程度上助推其快速发展。当然中影股份这样高度依赖政策的国有企业也有较大的风险,一方面,中影股份享受“一家进口、两家发行”的政策红利,2013年、2014年和2015年,发行进口影片收入分别为16.66亿元、27.77亿元和32亿元;另一方面,2015年享受的财政拨款和税收返还高达1.83亿元和4129.33万元。

三、海外上市公司纷纷通过私有化退市

前些年,由于我国资本市场的不完善、规模小,很多互联网类传媒公司纷纷到海外资本市场融资,而随着我国资本市场规模的快速发展尤其是我国以网络安全理由对互联网企业加强监管等因素的推动下,且为了分享国内资本市场的高估值,海外上市公司有的出于安全需要,有的出于国内资本市场的高估值需要,纷纷从海外资本市场私有化退市。

首先,准备私有化的海外上市公司大大增加。2016年,主要有爱奇艺、聚美优品、世纪佳缘、艺龙、奇虎360、合一集团、巨人网络、搜房网、博纳影业等私有化。

其中,已经完成私有化的有巨人网络、搜房网、奇虎360、合一集团和博纳影业。而其中的巨人网络借壳世纪游轮在国内资本市场成功上市,搜房网借壳重庆万里基本失败,而奇虎360、合一集团和博纳影业尚未在国内上市,其他公司因为各种原因而取消了私有化。2016年5月22日,世纪游轮发布公告称,巨人网络100%股权已过户至上市公司,并完成相关工商登记变更手续,巨人网络100%股权估值131亿元人民币,并新发行约5139万股股份,募集了近50亿元资金。截止到2017年2月17日收盘时,世纪游轮的总市值高达1185亿元,史玉柱也获益甚丰。

四、战略投资和并购力度大

(一)VC/PE融资规模大幅度提升

2016年,文化传媒行业回暖,融资规模及数量都呈上升趋势。根据投中集团旗下金融数据产品CVSource统计显示,2016年度文化传媒VC/PE融资规模为38.37亿美元,同比上升26.75%,融资案例数量241起,同比上升15.86%;并购市场宣布交易316起,同比持平,披露交易规模425.91亿美元,同比上升14.22%。

(二)电影行业并购引起监管部门注意

虽然2016年,我国票房收入不到460亿元,远远低于600亿元的目标,但是电影行业的投资和并购却是一片热火朝天。

一是博纳影业集团完成继私有化之后总规模为25亿元人民币的A轮融资,估值150亿元,由阿里影业、腾讯领投,中信证券金石基金、国开金融有限责任公司、中植企业集团、招银国际金融有限公司、工商银行、新华联集团等参投。

二是赵薇控制的西藏龙薇文化传媒拟以30.6亿元收购万家集团持有的上市公司万家文化的1.85亿股后,持股万家文化股权的29.135%而成为第一大股东;但在上交所的问询下,此后万家文化发布公告显示,转让总价款由30.6亿元调整为5.29亿元,赵薇控股变参股。而上交所对万家文化再次发出问询函,提出市场广泛关注的股权转让生变的具体原因、万家文化控股股东与龙薇传媒的后续运作计划等问题。

三是万达院线对外宣布,将斥资2.8亿美金全资收购时光网,收购完成后,万达院线将持有时光网全部运营实体100%股权。而在此市场,2016年4月,淘票票宣布A轮融资17亿,光线收购猫眼电影。

四是上市公司高溢价收购明星公司。2016年3月,唐德影视拟收购爱美神51%的股权,对价至少超过4.4亿元,该公司法人为明星范冰冰;暴风科技拟出资10.8亿元收购江苏稻草熊影业60%股权,稻草熊影业的股东包括明星刘诗诗和赵丽颖。这类收购行为引起监管层注意,深交所发出问询,并在之后否决了收购方案。7月,深交所发文严控“明星证券化”现象。此外,引起监管注意的另一热点是跨界定增,针对此现象,证监会一度叫停跨界定增,包括涉及影视行业的并购重组和再融资。

(三)直播领域成为战略投资的重点领域

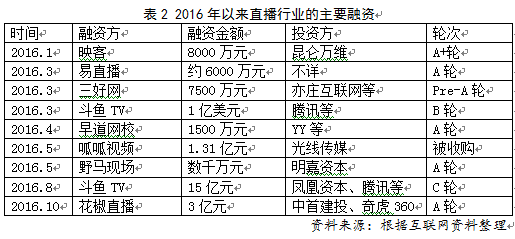

直播对带宽的要求很高,带宽成本、主播费及游戏版权费等耗资巨大,这就要求必须以巨额的资本投入为前提,而且由于直播产业有着巨大的发展潜力,根据华创证券的预测,2020年直播行业市场规模将由2015年的120亿增长到1060亿;根据欢聚时代(YY)财报显示,其2016年第三季度来自于直播服务的业务收入为17.904亿元,同比增长54.5%,占总营收20.898亿元的85.67%;根据陌陌财报显示,2016年第三季度,来自于陌陌直播服务的收入为1.086亿美元,占比为70%,而2016年第一季度直播业务仅占比30.65%。正是因为直播行业的广阔前景的诱惑,资本蜂拥而入,2016年以来的主要融资情况见表2。

春江水暖鸭先知,哪里有市场机遇,哪里就有BAT的身影,BAT意识到直播蕴藏的重大机遇,纷纷布局直播业务,尤其以腾讯更为彻底,目前布局了9家直播平台,其中自建平台就有NOW直播、QQ空间直播、腾讯直播、腾讯新闻、企鹅直播、花样直播等。具体见表3。

(四)短视频领域成为重要风口

在腾讯、今日头条、新浪微博、阿里巴巴、百度等给予内容创业者提供补贴等各种资源的支持下,短视频创业迎来有史以来最好的时代,不少短视频企业顺利完成融资,具体见表4。

此外,澎湃新闻网以超过30亿元的估值获得上海国有企业6.1亿元的注资;北京时间引入奇虎360的资金,具体金额不详。

五、政府主导成立了各类传媒类基金

除了传媒类上市公司组建了各类基金之外,政府牵头组建了各类传媒基金,尤其是广东省坚持“媒体+金融”的战略,组建了多个基金。

首先,先后设立两只百亿量级的媒体融合发展基金并投入实质性运作。2016年3月,广东南方媒体融合发展投资基金在广州成立,总规模100亿元,首期规模为10.6亿元;2016年7月,新媒体产业基金成立,是经广东省政府批准,由广东省委宣传部、省财政厅联合发起设立的政府投资基金。基金由广东省财政出资10亿元引导,吸引金融机构等社会资金参与,募集目标规模100亿元以上。

其次,推动珠江电影集团与广州越秀集团联合发起设立“珠影越秀影视文化产业发展投资基金”。2016年 4月,广州越秀产业投资基金管理股份有限公司与珠江电影集团有限公司成立珠影越秀影视文化产业发展投资基金,基金目标总金额50亿元人民币,其中首期募集5亿元人民币。

第三,广东省委宣传部又与上海浦发银行签署了《“文化+金融”战略合作协议》,浦发银行将向广东文化企业及文化产业集团提供不低于人民币 500 亿元的意向性投融资额度。

六、主动进行跨境并购

(一)游戏行业跨境并购金额过800亿元

根据游戏工委发布的游戏产业报告显示,中国游戏用户数量增长率连续5年下降,2016年我国游戏市场的实际销售收入达到1655.7 亿元,同比增长17.7%,增速回落,而且腾讯、网易两家公司游戏收入占据中国游戏市场的半壁江山,说明国内游戏市场已经饱和。在这种情况下,国内游戏企业为了增强自身的核心竞争力以及更好地拓展国际市场,大力实施跨境并购而进行国际布局。全球游戏市场目前正处于整合期,市场领先者的市场份额正在扩大,领先优势进一步凸显,我国的游戏企业纷纷通过跨境收购来应对这种挑战。

具体来说,一是腾讯用86亿美元收购了芬兰手游巨头Supercell 84.3%的股份;二是世纪游轮斥资305亿元收购以色列游戏公司Alpha100%的股权;三是游族网络拟5.8亿元收购德国游戏开放商Bigpoint100%的股权;四是掌趣科技11亿元收购韩国游戏公司网禅19.24%的股权;五是中技控股以16.32亿元收购英国知名游戏开发商和发行商Jagex。

(二)国内影视巨头大有买下好莱坞的势头

首先,2016年1月,万达以35亿美元现金收购著名电影制片厂美国传奇娱乐公司。

其次,万达集团相继收购好莱坞娱乐整合营销公司Propaganda GEM及制作金球奖等颁奖典礼的电视节目制作公司DCP。

第三,2016年7月,万达旗下美国AMC院线买下欧洲最大的院线公司Odeon & UCI;12月,又买下美国第四大院线,使其成为全球最大院线。

第四,2016年6月,腾讯收购好莱坞制片公司 IM Global 的控股权,又在8月投资好莱坞制片厂STX娱乐公司。

第五,2016年10月,阿里巴巴旗下的阿里影业入股导演斯皮尔伯格旗下的Amblin Partners,并达成一系列战略合作。

七、定增和发行债券

在国家对定增监管加紧的情况下,2016年成功定增的案例较少,一些传统媒体又通过发行短期债券来融资。

首先,浙报传媒通过非公开发行定向增发19.5亿元以布局大数据产业。根据浙报传媒的公告,经中国证券监督管理委员会《关于核准浙报传媒集团股份有限公司非公开发行股票的批复》核准,公司非公开发行人民币普通股(A 股)113,636,363 股,每股发行价格为 17.16 元,募集资金总额为人民币1,949,999,989.08元,扣除发行费用人民币14,034,090.86元后,实际募集资金净额为人民币19.36亿元。

其次,重庆日报报业集团产业有限责任公司成功发行10亿元超短期融资券,之前南方报业传媒集团、大众日报报业集团也发行过公司债。不得不说的是,当传统媒体收入和净利润双双下降的情况下,发行债券融资方式比股权融资方式的风险更高。

八、商誉减值成为上市公司收购后管理的重要问题

近几年来,传媒类上市公司为了实现战略转型和业绩快速增长,纷纷通过并购方式来实现外延式增长。为了降低风险,通常采取的是由被收购方进行利润承诺的对赌方式,但是当被收购方完不成利润承诺时,就会导致大量的商誉减值,进而对公司造成重大影响。例如,粤传媒收购的香榭丽出现重大问题,粤传媒也因商业减值而导致2015年净亏损4.45亿元,如果2016年不是广州市财政补贴3.5亿元和售卖一部分房产,也会导致较大的亏损。

对于未来,外部宏观经济环境不确定性加强,而技术对传媒业的影响会进一步加强,在资本市场管控加强的背景下,传媒业资本运作的方式会更加丰富化、多元化,而尤其需要警醒的是,巨额资金并购尤其是没有利润承诺的跨境并购有可能因为并购后业绩没有达到预期而产生巨大的商业减值,进而把上市公司拖入亏损的深渊。

参考文献:

[1]孙钰淼.投中统计:2016年度文化传媒资本市场一路回暖 融资规模创新高[EB/OL].http://business.sohu.com/20170103/n477657263.shtml.

[2]中国音数协游戏工委,伽马数据,国际数据公司.2016年中国游戏产业报告[EB/OL].http://mt.sohu.com/game/d20161219/121998140_502900.shtml.

(作者简介:郭全中,男,国家行政学院社会和文化教研部高级经济师。郭凤娟,女,北京资产评估协会职员。)

分享让更多人看到

推荐阅读

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量