游戏直播下半场:斗鱼狂奔 熊猫掉队

3月7日,熊猫直播位于北京望京SOHO的办公区内,只有少数员工在办公。 实习生 沈畅 摄

“如果直播是一个人的话,那它已经是18岁的成年人了,但还会有一些青涩。”做了8年游戏解说,又做了4年游戏直播的知名主播女流66(本名:石悦)这样对新京报记者说。

同样,身处直播行业的企业也在迎接自己的“成人礼”——上市。

3月6日消息,斗鱼早期投资人及二级市场机构等人士介绍,直播平台斗鱼已于春节前向美国证券交易委员会提交了上市申请。“美国证券交易委员会通常会给3版到4版反馈意见,平均一个月(甚至更短)一个反馈周期,然后就可以正式交表了”,供职于一家投行的陈明(化名)告诉记者,这意味着斗鱼最早可能在今年4月登陆资本市场。

此前,虎牙直播、映客直播已“跑步”进入资本市场。映客直播2018年7月登陆香港联交所,虎牙直播2018年5月登陆纽交所,虎牙从正式交表到上市用时仅35天,且此前仅经历2轮融资,可见冲刺IPO的急切心情。

游戏直播冲击上市之时,曾经的行业“老三”熊猫直播却因为融资不顺等问题,或面临破产的境地。3月6日,多位直播圈内人士、平台高管向新京报记者证实,熊猫直播基本确定“凉了”,“部分直播平台的团队都在挖主播,可惜为时已晚,大平台早已下手。”

2018年下半年到2019年上半年,游戏直播行业迎来上市的收割期,同时也面临分水岭,能否在这场上市大比拼中突出重围,成为所有局中人的考验。同时,行业人士普遍认为,头部平台还在公会管理、成本控制、社区建设和出海等多个领域展开竞争,为上市争取更多空间,更为这个简单直接的打赏生意增添新故事。

斗鱼“狂奔”冲刺上市

2018年的五一假期,超过52万人次涌入在汉口江滩举办的直播节。斗鱼创始人兼CEO陈少杰的开幕演讲一反常态地只说了寥寥百字,且未安排任何后续采访,业内当时猜测斗鱼正在上市静默期。

此后,陈少杰的斗鱼账号在知名主播YYF的直播间现身,并发弹幕吐槽:“(你们)都只看不送礼物,白看,拿头上市呀。”

今年2月13日,二级市场基金公司、接近斗鱼管理层的人士向新京报记者证实,斗鱼确定赴美IPO。

曾在斗鱼天使投资人、奥飞董事长蔡冬青投资团队工作的老李(化名)告诉新京报记者,斗鱼的关键数据均高于虎牙30%。

虽然运营数据高于虎牙直播,但斗鱼直播的上市路却略显艰难。

有消息称斗鱼曾在香港正式交表(提交招股书),但多位斗鱼离职员工否认了这一说法。“(斗鱼)这个体量的公司在香港不存在秘交,一旦交表就会被官网披露,斗鱼并未在香港交表,而是直接选择了赴美上市”,一位斗鱼前员工告诉新京报记者。此外,斗鱼是同股不同权,但在香港可能达不到申请同股不同权的体量。

赴美上市,斗鱼面临着将此前募集的人民币投资换成美元,以及搭建VIE(可变利益实体)的问题,时间又延迟了数月。

据工商登记信息,武汉斗鱼网络科技有限公司(斗鱼运营主体)1月9日变更股东结构,湖北长江招银成长股权投资合伙企业(有限合伙)、新余金诚实业集团有限公司、深圳市招银共赢股权投资合伙企业(有限合伙)退出股东行列,三家公司将斗鱼5.37%的股份转让给陈少杰。目前,陈少杰共持有35.15%股份,是斗鱼最大股东。

这一股权变化,或是人民币投资换成美元的例证,也间接证明,直到1月9日斗鱼才完成了内地的股权调整,做好赴美上市准备。参与了斗鱼早期投资事宜的老李说,上述基金并未真正退出,因为它们均为人民币基金,因此选择由陈少杰代持,但最终利益还是按照VIE协议的约定。此外,斗鱼目前最大的股东为腾讯,陈少杰等管理团队次之,但同股不同权,管理团队控制力很强。

VIE结构方面,新京报记者查询发现,斗鱼的股东权益全部指向武汉斗鱼鱼乐网络科技有限公司(斗鱼鱼乐),而斗鱼鱼乐则为斗鱼(香港)有限公司(斗鱼香港)的全资子公司,斗鱼香港疑似为斗鱼在境外的控制实体。斗鱼香港成立于2018年1月24日,类别为私人股份有限公司,董事姓名为陈少杰。

“老三”熊猫融资未到处境艰难

2018年8月,王思聪注册成为LPL(英雄联盟职业联赛)职业选手,并代表IG电竞俱乐部参加对战VG的LPL夏季赛,这成为熊猫直播的高光时刻。然而仅半年后,曾经位列行业“老三”的熊猫直播却因融资不顺而面临窘境。

3月6日,微博认证为知名游戏播主“直播点吧”爆料称,熊猫直播本月将申请破产。另有网友爆料的一张截图显示,熊猫直播人力资源管理人士在员工群中称,已为员工安排了头条、快手、花椒等多家公司的用人需求。新京报记者就此联系熊猫直播公关负责人及COO张菊元,截至发稿暂未获得回复。

多位直播圈内人士、平台高管向新京报记者证实,由于融资问题,熊猫直播基本凉了。“知道熊猫凉了很意外,可商业就是这么残酷。”一位电竞战队老板在朋友圈中悼念。

事实上,2018年年中,熊猫直播就曾传出“卖身”消息。来自网易、斗鱼、YY的知情人士此前告诉记者,熊猫曾向斗鱼、虎牙、网易询价出售,最初报价为30亿元,还需承担近10亿元债务或早期投资,也就是说总价近40亿元。当时三家公司都认为熊猫开出的价格过高,且该平台主播也在陆续跳槽到其他平台,不愿再为基本重叠的用户群体付费。

“最近几个月经常在各地出差、谈判。在谈判中也提到了并购、融资等很多可能,但最后校长(王思聪)和我们都认为公司独立融资和上市是最好的选择。” 熊猫直播COO张菊元在公司成立三周年接受记者采访时说道,当时他还表示融资将近,并考虑在2019年冲刺上市。

熊猫直播的主体是上海熊猫互娱文化有限公司(下称熊猫互娱),后者于2015年7月注册,董事长为王思聪。该公司共有19个机构和个人股东。其中,珺娱(湖州)文化发展中心持股40.07%。珺娱文化为王思聪个人独资公司,也就是说王思聪间接持有熊猫互娱40.07%的股份。

王思聪是熊猫直播最大的IP。凭借他的影响力,熊猫直播在过去三年通过电竞游戏在直播江湖安身立足,但在头部主播跳槽频繁,游戏版权居高不下,赛事环境尚待成熟的背景下,熊猫一直在游戏直播、泛娱乐直播之间游移,战略方向并不明晰。

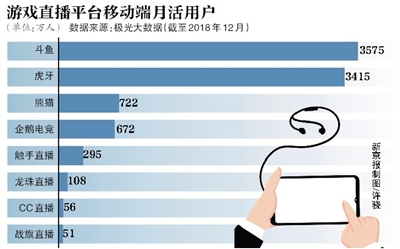

与此同时,2015年10月才上线的熊猫直播,在直播大潮中处于“前有强手,后有追兵”的尴尬位置。2018年3月8日,虎牙、斗鱼同日官宣分别获得腾讯4.6亿美元、6.3亿美元融资。这两笔投资加速了游戏直播行业的洗牌,战旗直播、龙珠直播等二线梯队与一线梯队的市场占有率差距越拉越大。

对于熊猫直播等平台遇到的艰难时刻,映客直播董事长奉佑生此前接受新京报记者采访时称,“任何行业的不同公司之间,运营效果是不一样的。最重要的是互联网的马太效应,平台差距会逐步增大,落后的平台面临的各方面的压力都会非常大。”

在上述采访中,张菊元也意识到了不去重金押注头部主播、增强广告收入、做精细化运营,进而降低成本、实现盈利的重要性,但留给熊猫的时间已经不多了,甚至说熊猫已经在这场上市大比拼中掉了队。

上市考验:降低成本、谋求盈利

冲刺上市,游戏直播面临降低成本、提升盈利的考验。

奉佑生认为,游戏直播和泛娱乐直播有明显的区隔,两个平台的内容形态不一样,消费方式和商业模式都不一样。两类直播平台都有一些短板,比如泛娱乐直播,签约主播就可以开播,现金流更强,缺点是用户黏性不足;游戏直播,用户黏性强、流量大,但还需要支付游戏版权及赛事成本、高清带宽成本,比较烧钱。

游戏直播有多烧钱?从已上市平台的招股书中可见一斑。据虎牙最早披露的招股书,2016年和2017年虎牙直播净亏损为6.26亿元(人民币,下同)和1.01亿元。不过,在后续公布的招股书更新文件中,虎牙在2018年一季度扭亏为盈,实现净利润3140万元,上年同期净亏损4170万元。

据国内投研机构人士陈聪(化名)测算,财报中虎牙月活用户数为1.17亿,付费用户数为480万,因此付费率约4.1%,单用户平均收入约为300元/月活/季度。陈聪称,按照其长期跟踪的第三方机构的数据,斗鱼直播日均开播量在8万人左右,虎牙直播在10万人左右,双方的月均流水均在5亿元以上。

陈聪比较看好游戏直播领域,原因是这部分是有流量增长的,尤其对于年轻人。目前国内手游用户6亿,游戏直播用户不到2亿,还有很不小的渗透空间。

游戏直播还在用聚焦主营、裁员等方式降低成本。多位熟悉斗鱼的人士向新京报记者证实,斗鱼原本成立了多个出海团队,并尝试新业务,但在资本退潮和上市压力下,不得不做出回归主营、裁撤旁支的决策。此前爆出的斗鱼深圳团队裁员70余人一事就与此相关。此外,斗鱼不同业务线也在进行团队优化,提升人效。以公关市场团队为例,此前40余人,目前剩余不到20人。

另据了解,斗鱼目前员工数约2500人,包括部分兼职及外包的客服、审核团队,剔除上述团队,员工数量约为1500人以内。

对于为何选在此时扎堆上市,陈聪称,2018年到2019年不仅直播平台上市多,整个中国互联网上市也很多。原因有二,公司对未来经济预期不乐观,所以提前融资“储备粮食”;一些风险投资机构可能有退出需要,所以2018年到2019年出现了扎堆上市现象。

“关键先生”腾讯

经过多年的发展,国内游戏直播行业已经形成从游戏版权、电竞赛事到直播平台、公会、主播、粉丝及衍生品的产业链,这其中又以游戏版权和电竞赛事为核心。一场知名电竞赛事的直转播权限都在数千万元级,甚至更高。而腾讯掌握着游戏版权和电竞赛事等上游资源。

可以说,腾讯在游戏直播领域扮演着“关键先生”的角色。虎牙、斗鱼是获得腾讯重金加持的直播平台。

战旗直播的运营人员告诉新京报记者,像KPL(王者荣耀职业联赛)、LPL(英雄联盟职业联赛)这类顶级赛事,都采取暗中招标的方式,与主办方有战略合作关系的平台,往往可以用较低的价格获得重要赛事的直播权,而没有合作关系的平台往往价格较高,还要搭配“冷门”场次的比赛。从以上两点不难发现,争取到腾讯的投资,也意味着争取到了宝贵的资源。

不过,也有观点认为,如果和腾讯的投资关系过于紧密,可能导致获取其他游戏代理及赛事版权的时候难度增高,因此,如何处理好和这位“关键先生”的关系,也显得异常重要。

上述投研机构人士陈聪判断,未来国内游戏直播市场会出现斗鱼和虎牙长期并存的可能,甚至可能仅有腾讯系投资的斗鱼和虎牙两家。因为相比于视频平台合并后带来的内容版权优化,从而利润大幅增加的情况,直播平台无论是一家还是两家,变现方式和盈利情况并无根本变化,尤其在双方不挖角主播后,合与不合都不存在内耗。

但也有一些行业人士向新京报记者透露,腾讯在试图促成斗鱼和虎牙的合并,原因是担心斗鱼上市冲击虎牙股价,或者二者股价相互影响。

孵化了虎牙的欢聚时代公司内部人士告诉新京报记者,腾讯未来成为虎牙控股股东的可能性非常大,届时斗鱼和虎牙合并将非常具有想象空间,更关键的还在于李学凌(欢聚时代董事长)愿不愿意放手。虎牙招股书披露,腾讯有权在2020年3月8日至2021年3月8日期间以当时公平的市场价格购买额外股份,以达到虎牙直播投票权的50.1%。

斗鱼此前累计完成了6轮融资,腾讯共参与4轮融资,战略轮由腾讯独家投资,B轮、C轮由腾讯领投。

跑步上市后要补哪些课?

不少行业人士告诉新京报记者,直播行业前期发展过快,只靠打赏就可以赚钱,行业进入整合洗牌期后,能否建立更合理的公会和直签体系,能否加强平台的社区甚至社交属性,能否尽快抢占海外市场,都成为最后决胜的关键。

公会是连接主播和平台间的纽带。平台依靠公会迅速扩大规模、培养新人、分担责任;公会依靠平台和主播获得分成;主播则依靠公会的培养、平台的流量,获得打赏。投研机构人士陈聪称,通常来说主播、公会和直播平台的分成比例是30%、20%、50%。

目前直播平台除映客外,均有公会身影,其中,YY和虎牙基本全部使用“平台-公会-主播”的签约形式;映客与头部主播直接签约、素人不签约;斗鱼早期与映客类似,后期部分泛娱乐主播为公会签约,最后还衍生出与大主播合开主播经纪公司,以股权方式绑定大主播,签约方式多样。

老李以直营和代理对公会进行类比。当平台快速铺开的时候,需要公会的帮助;但当平台进入到精细化运营后,公会则会出现能力不足、赚取差价等问题,这时就需要部分公会退出,平台与核心主播直接签约,消减中间环节,但直接签约和公会代理的比例需要精确计算。

直播平台上市后的另一个掘金选择是海外市场。

3月5日,欢聚时代(Nasdaq:YY)完成对海外视频社交平台BIGO的全资收购。后者在2019年1月拿下中国视频、直播应用程序出海收入榜的首位,收入超过抖音和快手,此外欢聚时代旗下Like短视频、虎牙直播、Nimo TV、YY、Cube TV等五个产品均上榜。

在出海方面,斗鱼不如欢聚时代般纵横捭阖,上述榜单中,仅有斗鱼直播一个应用上榜。但新京报记者独家获悉,斗鱼直播已“秘密”收购了东南亚NonoLive的母公司,后者曾在2016年登上印度尼西亚畅销榜榜首,目前该应用的运营主体已经变更为斗鱼香港。

李学凌曾在内部信中将出海和人工智能定位为欢聚时代未来的两大重点。李学凌认为,世界上最终将是三大市场的竞争:欧美市场、中国市场、正在崛起的第三世界市场,未来主力的互联网公司就是在这三个市场发力的。同时,中国直播平台的出海也证明了,直播在海外的收入模式是成立的。

直播平台也在进行社区化探索,包括早期的弹幕文化,类似于百度贴吧的社区,不少斗鱼、虎牙主播坦言,弹幕数量、礼物数量、用户互动数量都成为考核他们的标准。这种从一对多的单向传播,正在向多对多的社区转型,也被认为是直播平台增强黏性的利器。(记者 白金蕾 实习生 沈畅 梁馨)

分享让更多人看到

推荐阅读

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量